Mejor Hipoteca Variable Junio 2025 | Colibid

- Última actualización:junio 2, 2025

En junio de 2025, la mejor hipoteca variable publicada es la de Unicaja, con un TIN inicial desde 1,99%, un diferencial desde e+0,50% y una TAE desde 3,38%. Pero esta oferta es solo orientativa. Con Colibid, el proceso es distinto:

- Tú indicas qué casa quieres y tu situación financiera (ingresos, ahorros, deudas…).

- Conectamos con los principales bancos y brókers de España.

- Ellos compiten para darte su mejor oferta real y personalizada.

- Tú eliges la hipoteca fija que más te conviene.

- Todo ocurre 100% online, sin visitas, llamadas ni papeleos.

Así consigues mejores condiciones que buscando por tu cuenta.

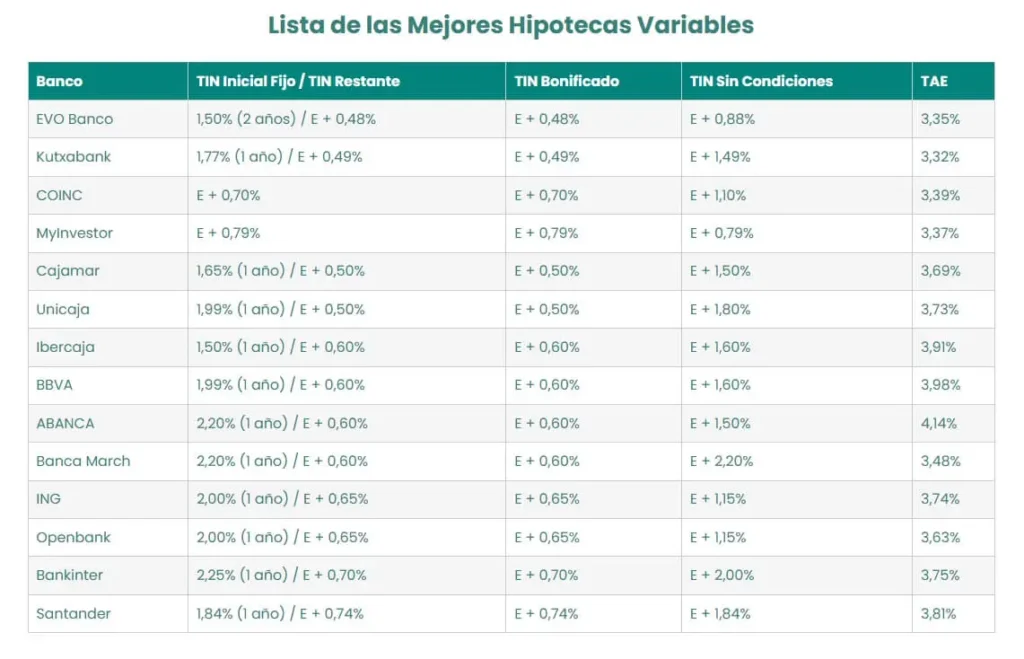

Esta imagen de las mejores hipotecas variables puede estar desactualizada, consulte los datos escritos

Las Mejores Hipotecas Variables Junio 2025

Banca March

TIN: E+0,60% / E+1,30%

TAE: 2,94% / 3,50%

Cuota: 456€ / 491€

Bonificación: 3 productos

Financiación: hasta 30 años

Unicaja

TIN: E+0,50% / E+1,80%

TAE: 3,38% / 3,93%

Cuota: 604€ / 711€

Bonificación: Desde 2.000€ de nómina

Financiación: hasta 30 años

Ibercaja

TIN: E+0,60% / E+1,60%

TAE: 3,57% / 3,88%

Cuota: 612€ / 694€

Bonificación: Nómina, seguros

Financiación: hasta 25 años

BBVA

TIN: E+0,60% / E+1,60%

TAE: 3,63% / 4,25%

Cuota: 612€ / 694€

Bonificación: Nómina, seguros

Financiación: hasta 30 años

Sabadell

TIN: E+0,60% / E+1,60%

TAE: 3,58% / 3,91%

Cuota: 612€ / 694€

Bonificación: Nómina, seguros

Financiación: hasta 30 años

Openbank

TIN: E+0,65% / E+1,15%

TAE: 3,28% / 3,50%

Cuota: 616€ / 656€

Bonificación: Nómina, seguros

Financiación: hasta 30 años

Bankinter

TIN: E+0,70% / E+2,00%

TAE: 3,40% / 4,44%

Cuota: 620€ / 729€

Bonificación: No especificado

Financiación: hasta 30 años

Santander

TIN: E+0,74% / E+1,84%

TAE: 3,45% / 4,13%

Cuota: 623€ / 715€

Bonificación: Nómina, seguros, tarjeta

Financiación: hasta 30 años

¿Qué es una hipoteca variable?

Una hipoteca variable es un préstamo hipotecario cuyo interés cambia con el tiempo, en función del Euríbor, un índice de referencia que refleja las tasas de interés en Europa. Los bancos añaden un porcentaje fijo al Euríbor, conocido como «diferencial,» que suele estar entre el 0,50% y el 2%.

Esto significa que, aunque el pago mensual puede ser bajo al principio, variará según el cambio en el Euríbor, que puede fluctuar entre -0,5% (2021) y 4% (2023).

3 Características clave de una hipoteca variable

- Financiación: Puedes financiar hasta el 80% del valor de tu vivienda habitual o hasta el 70% para una segunda residencia, dependiendo del precio de compra y la tasación.

- Plazo de devolución: La devolución del préstamo se puede hacer en un plazo de hasta 30 años, permitiendo cuotas más accesibles al inicio.

- Tipo de interés: Generalmente, estas hipotecas tienen un interés inicial más bajo que las fijas, pero la cuota mensual varía cada 6 o 12 meses, dependiendo de lo pactado en el contrato.

Ventajas y riesgos de las hipotecas variables

- Ajuste del interés: El interés se revisa periódicamente. Si el Euríbor sube, las cuotas aumentan; si baja, las cuotas disminuyen.

- Amortización anticipada: Es más barata que en hipotecas fijas, con comisiones entre 0,15% y 0,25%, o incluso sin costo tras algunos años.

- Riesgo de fluctuación: Si el Euríbor sube, las cuotas pueden superar las de una hipoteca fija.

- Costo total más bajo: Las hipotecas variables suelen ser más baratas a largo plazo, pero esto depende de que las tasas se mantengan bajas. Si el Euríbor sube, el costo total puede superar al de una hipoteca fija.

¿Conviene pedir una hipoteca variable en Junio de 2025?

En junio de 2025, la hipoteca variable se presenta como una opción atractiva. El euríbor continúa su descenso y el Banco Central Europeo anticipa recortes de tipos, sugiriendo cuotas más bajas en los próximos meses. Aunque las hipotecas fijas ofrecen estabilidad, sus tipos actuales son superiores. Si el euríbor sigue cayendo, una hipoteca variable podría ser más rentable. La decisión depende de tu situación financiera y del riesgo que estés dispuesto a asumir.

¿Cuáles son las diferencias entre hipotecas variables, fijas y mixtas?

- Hipoteca Variable: Intereses ajustados según el mercado, con cuotas mensuales que pueden variar. Ideal si se anticipa que los tipos de interés disminuirán a largo plazo.

- Hipoteca Fija: Tipo de interés constante, ofreciendo pagos mensuales fijos y estables, recomendable para quienes buscan seguridad financiera a largo plazo.

- Hipoteca Mixta: Comienza con un interés fijo proporcionando estabilidad inicial, luego cambia a variable, combinando los beneficios de ambos tipos.

Para más detalles, visita nuestra página dedicada: Tipos de interés hipotecario.

Mejores Hipotecas Fijas 2025

¿Prefieres estabilidad en tus cuotas? Consulta también las mejores hipotecas fijas de 2025. Son ideales si buscas tranquilidad a largo plazo, sin sorpresas por cambios en los tipos. Descúbrelas en «Mejores Hipotecas Fijas 2025«

Cómo Solicitar la Mejor Hipoteca Variable

- Completa el formulario en minutos: Presenta la información básica de la vivienda para empezar. El proceso es rápido, gratuito y te conecta con ofertas personalizadas.

- Sigue la subasta en tiempo real: Al instante, bancos y brókers competirán por ofrecerte las mejores condiciones. Observa en tu móvil cómo mejoran sus ofertas para ganar tu confianza.

- Elige tu mejor oferta: Puedes aceptar una oferta en cualquier momento o esperar hasta el final de la subasta. Aceptar no te compromete inmediatamente, pero te acerca al cierre de la hipoteca.

- Sube tu documentación: Una vez elegida la oferta, sube la documentación necesaria. Todo el proceso sigue siendo transparente, rápido y sin costes.

- Formaliza tu hipoteca: El banco o bróker te contactará para formalizar el acuerdo de manera clara y sencilla, cerrando tu hipoteca rápidamente.

¿No estás listo para empezar? Calcula tu hipoteca variable antes de decidir

Calcula tu cuota mensual de hipoteca en minutos con nuestra herramienta fácil de usar.

Consigue Tu Hipoteca Variable 100% online en Minutos con Colibid

¿Buscas la mejor hipoteca variable sin complicaciones? Solicita tu hipoteca ahora y recibe las mejores ofertas personalizadas.

Cambia tu Hipoteca Fija en Variable

Elige entre las mejores ofertas del mercado y consigue la hipoteca que más te conviene. ¡Rápido, transparente y 100% gratuito!

Preguntas frecuentes sobre hipoteca variable

¿Qué es el diferencial en una hipoteca variable?

El diferencial es un porcentaje fijo que el banco añade al valor del Euríbor para calcular el interés de una hipoteca variable.

Usualmente, el diferencial oscila entre 0,5% y 2%, dependiendo de las condiciones ofrecidas por el banco y los requisitos que cumpla el solicitante, como domiciliar la nómina o contratar seguros adicionales.

¿Qué es el Euríbor y cómo afecta mi hipoteca variable?

El Euríbor es un índice de referencia utilizado en Europa para calcular los intereses de las hipotecas variables. Si el Euríbor sube, los intereses y cuotas de tu hipoteca también aumentarán; si baja, tus pagos disminuirán.

¿Qué requisitos debo cumplir para solicitar una hipoteca variable?

Para solicitar una hipoteca variable, generalmente debes cumplir con los siguientes requisitos:

- Domiciliar tu nómina o ingresos.

- Presentar un historial crediticio sólido.

- Aportar un ahorro de al menos el 20-30% del valor de la vivienda.

- Contratar seguros, como el de hogar y, a veces, de vida.

- Acreditar estabilidad laboral y cumplir con el ratio de endeudamiento (normalmente, no más del 35% de tus ingresos).

¿Qué comisiones tiene asociada una hipoteca variable?

Las comisiones comunes en una hipoteca variable pueden incluir:

- Comisión de apertura: un porcentaje sobre el total del préstamo, generalmente entre el 0% y 1%.

- Comisión por amortización anticipada: entre el 0,15% y 0,25% si amortizas antes del plazo pactado.

- Comisión por subrogación: si decides cambiar tu hipoteca a otro banco.

¿Cuál es el mejor momento para contratar una hipoteca variable?

El mejor momento para contratar una hipoteca variable es cuando el Euríbor está bajo y las previsiones indican que permanecerá estable o disminuirá.

Esto te permitirá beneficiarte de pagos más bajos. Si el Euríbor está en tendencia de alza, una hipoteca fija podría ser más segura.

¿Es mejor una hipoteca fija o variable en 2025?

En 2025, con un Euríbor relativamente alto, una hipoteca fija puede ofrecer mayor estabilidad en las cuotas. Sin embargo, si esperas que las tasas de interés bajen a largo plazo, una hipoteca variable podría ser una mejor opción para beneficiarte de esa bajada en el futuro.

¿Cuándo bajarán mis pagos si baja el Euríbor?

Tus pagos bajarán en la próxima revisión de tu hipoteca, que suele ser cada 6 o 12 meses, dependiendo de lo pactado en el contrato.

El banco ajustará el interés de acuerdo al nuevo valor del Euríbor en la fecha de revisión.

¿Cuánto pueden subir las cuotas de una hipoteca variable?

Las cuotas pueden subir considerablemente si el Euríbor aumenta, ya que se añade al diferencial.

No hay un límite fijo, aunque algunas hipotecas variables tienen cláusulas que limitan el máximo interés que puedes pagar. El aumento dependerá del nivel al que suba el Euríbor.

¿Qué sucede con mi hipoteca si sube el Euríbor?

Si el Euríbor sube, tus cuotas mensuales aumentarán, ya que el interés de tu hipoteca variable se calcula sumando el diferencial al Euríbor.

Esto puede hacer que tus pagos sean más altos en las revisiones semestrales o anuales.

¿Puedo cambiar mi hipoteca variable en fija?

Sí, es posible cambiar tu hipoteca variable a una hipoteca fija.

Este proceso se conoce como subrogación o novación. Cambiar a una hipoteca fija puede ser una buena opción si prefieres la estabilidad de pagos mensuales fijos y quieres protegerte de posibles subidas del Euríbor. Sin embargo, es importante evaluar las condiciones, ya que puede haber costes asociados y comisiones por el cambio.

Para más información y para obtener las mejores ofertas personalizadas, visita nuestra página de Cambio de Hipoteca.